Mandanteninformation

Ablauf und Vertragsdokumentation einer Venture Capital-Finanzierung

Seit Jahren steigt das Volumen von Venture Capital-Finanzierungen („VC-Finanzierung“) stetig. Immer mehr junge Unternehmen mit innovativen Geschäftsideen konkurrieren auf der Suche nach Anschubfinanzierungen. Da Banken in der Frühphase der Unternehmensgründung mangels ausreichender Sicherheiten das Finanzierungsrisiko nicht eingehen wollen und junge Unternehmen regelmäßig ein Darlehen samt Zinsen nicht zurückzahlen können, sind Start-Ups nahezu ausschließlich auf Wagniskapitalgeber („VC-Investoren“) angewiesen. Im Unterschied zu einer Bank ist ein VC-Investor nicht Gläubiger, sondern für gewöhnlich als Mitgesellschafter am Eigenkapital des Start-Ups beteiligt und trägt somit das unternehmerische Risiko mit. Da das Verlustrisiko häufig die Renditechance des VC-Investors überwiegt, bedarf es einer Vielzahl von Ausgleichsregelungen, die sich in der Vertragsdokumentation einer VC-Finanzierung wiederfinden.

Hinzu kommt, dass die Vertragsbeziehungen von unterschiedlichen Interessen und Kompetenzen der sich gegenüberstehenden Parteien geprägt sind, die nicht unterschiedlicher sein könnten: Auf der einen Seite stehen Start-Up-Gründer, deren Hauptfokus häufig eher auf dem Produkt, als auf rechtlichen Fragen liegt, auf der anderen Seite professionelle, anwaltlich vertretene VC-Investoren. Das „Wie“ der Beteiligung sowie die Details des Miteinanders der Gründungsgesellschafter und des VC-Investors als neuen Mitgesellschafter, werden schließlich in einer umfangreichen Vertragsdokumentation geregelt.

Der nachfolgende Artikel behandelt den regulären Ablauf einer VC-Finanzierung sowie die dabei üblicherweise verwendete Vertragsdokumentation.

Vertraulichkeitsvereinbarung

Ein Investor beteiligt sich an einem Unternehmen nur, wenn er vom Erfolg des Geschäftsmodells der Gründer überzeugt ist. Um das „Ob“ der Beteiligung abschließend bewerten zu können, benötigt der Investor detaillierte Einblicke in das Start-Up.

Den Gründern stellt sich die Frage, welche Informationen sie mit dem potentiellen Investor teilen sollten, insbesondere da die Beteiligung des Investors in dieser Phase noch völlig offen ist.

Geben Gründer nicht genügend Informationen preis, laufen sie Gefahr, dass der Investor mangels ausreichender Bewertungsgrundlage von einer Investition absieht. Da das Know-how der Gründer oftmals der einzige reelle Wert des jungen Unternehmens ist, bestehen häufig Bedenken im Hinblick auf eine uneingeschränkte Offenlegung der Unternehmensinterna. Die Angst vor einer Kopie der Idee ist groß.

Um diesem Interessenskonflikt Rechnung zu tragen, kann aus Sicht der Gründer der Abschluss einer Vertraulichkeitsvereinbarung (sog. „Non-Disclosure Agreement“, kurz: „NDA“) von Interesse sein.

Ein NDA kann regeln, dass die offengelegten Unternehmensinformationen vom Investor streng vertraulich behandelt werden müssen und ausschließlich als Bewertungsgrundlage für die Entscheidung des Investors dienen.

Allerdings lehnt eine Vielzahl von Investoren den Abschluss einer Verschwiegenheitserklärung in dieser frühen Phase der Geschäftsbeziehung ab, da der finanzielle und zeitliche Aufwand für die Prüfung einer Verschwiegenheitserklärung aus ihrer Sicht zu diesem Zeitpunkt unverhältnismäßig erscheint. Gründer sollten sich hiervon nicht verunsichern lassen, da Investoren nicht in Ideen sondern in „Köpfe“ investieren. Investoren wissen, dass eine gute Idee nichts wert ist, ohne ein starkes Team, das diese auch umsetzen kann.

Das Informationsinteresse des Investors in diesem Stadium zielt daher vorwiegend auf das wirtschaftliche Potential des Geschäftsmodells ab: Was ist das Alleinstellungsmerkmal des Unternehmens? Wie ist das Wachstumspotential? Besitzen die Gründer die nötigen Fähigkeitenfür die Umsetzung ihres Geschäftsmodells? All diese Fragen lassen sich regelmäßig auch ohne Offenlegung aller Unternehmensinterna beantworten.

Term Sheet

Ist der Investor grundsätzlich an einer Beteiligung am Start-Up interessiert, werden die wichtigsten Eckpunkte der anstehenden VC-Finanzierung in einem so genannten Term Sheet festgehalten. Hierbei handelt es sich häufig nur um eine Absichtserklärung, die - abgesehen von Vertraulichkeits- und Exklusivitätsvereinbarungen - in der Regel rechtlich nicht verbindlich ist. Dennoch werden die im Term Sheet festgesetzten Konditionen in der VC-Praxis üblicherweise nicht mehr nachverhandelt und stellen damit den Ausgangspunkt für das anschließende VC-Vertragswerk dar.

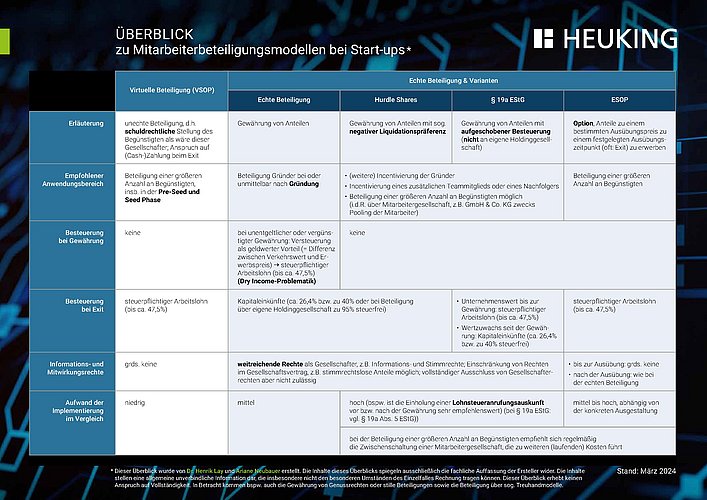

Zum Inhalt des Term-Sheets gehören unter anderem die Höhe der Investition selbst, die Bewertung des Unternehmens vor („Pre-Money-Valuation“) und nach der Finanzierungsrunde („Post-Money-Valuation“), Mitarbeiterbeteiligungsprogramme („ESOPs“), Mitverkaufsrechte („Tag-Along“) und Mitverkaufspflichten („Drag-Along“), Vesting-Regelungen sowie Sonderrechte des Investors (bspw. „Anti Dilution“, „Liquidation Preference“ etc.).

Due Diligence

Bevor der Investor sich am Start-Up beteiligt, wird er das Unternehmen im Rahmen einer so genannten Due Diligence („DD“) überprüfen. Im Rahmen der DD erfolgt eine detaillierte Prüfung der rechtlichen, steuerlichen sowie wirtschaftlichen Lage des Start-Ups. Eine aktuelle und lückenlose Unternehmensdokumentation kann diese Phase der Beteiligungsverhandlungen deutlich verkürzen. Wird hingegen erst nach der Anforderung durch den Investor mit der Aufbereitung der wichtigsten Unternehmensdokumente begonnen, kann das zu Verzögerungen führen und zusätzliche Kosten verursachen.

Bestehen auf Seiten des Investors nach Abschluss der DD noch Fragen oder ergeben sich negative Erkenntnisse, kann vor Bereitstellung der Investition noch Handlungsbedarf auf Seiten der Gründer bestehen.

Der Investor wird sich gegen darüber hinaus bestehende Risiken wirtschaftlicher, rechtlicher oder steuerlicher Natur, welche nicht mehr beseitigt werden können, durch entsprechende Garantien und Freistellungen absichern wollen. Bestehen hingegen besonders negative Erkenntnisse, können diese zu einer niedrigeren Bewertung des Unternehmens oder sogar zu einem Scheitern der Investition führen.

Für den Fall, dass dem Investor wesentliche Informationen vorenthalten oder falsche Informationen bereitgestellt werden, begründet dies unter Umständen Schadensersatzansprüche gegenüber den Gründern, die häufig aufgrund von Garantien persönlich haften müssen. Im Ernstfall droht sogar die Rückabwicklung des Beteiligungsvertrages.

Beteiligungsdokumentation

Ist die DD aus Sicht des Investors zufriedenstellend abgeschlossen, tritt er mit den Gründern in die Verhandlung über die eigentliche Beteiligung ein. Das Ergebnis dieser Verhandlungen ist eine Vielzahl von Verträgen:

1. Beteiligungsvertrag

Grundlage einer jeden VC-Finanzierung ist der so genannte Beteiligungsvertrag („Investment Agreement“). Neben der Regelung der Beteiligung selbst liegt es oft im Interesse der Parteien, aus Geheimhaltungsgründen der Publizitätspflicht des Handelsregisters auszuweichen, indem eine Vielzahl an Regelungen bereits im Investment Agreement und damit außerhalb des zu veröffentlichenden Gesellschaftsvertrages getroffen wird. Darüber hinaus gilt es, mit dem Beteiligungsvertrag die bestehende Informationsasymmetrie zwischen den Parteien zu überwinden. Denn das Management des Start-Ups hat im Gegensatz zu dem Investor bereits umfassende Kenntnis von der Lage des Unternehmens. Wie genau dieses Ungleichgewicht überwunden wird, hängt dabei maßgeblich von den verschiedenen Interessen ab und kann nicht pauschal beantwortet werden. Zur Absicherung können Kontroll- und Mitspracherechte sowie Garantien und Freistellungen vereinbart werden.

2. Gesellschaftervereinbarung

Die Gesellschaftervereinbarung („Shareholders‘ Agreement“) regelt das künftige Miteinander von Bestandsgesellschaftern und den Investoren als neue Mitgesellschafter. Das Shareholders‘ Agreement regelt in Ergänzung zum Gesellschaftsvertrag die Rechte und Pflichten der beteiligten Gesellschafter untereinander. In der Praxis wird das Shareholders‘ Agreement meist unmittelbar mit dem Investment Agreement bei der notariellen Beurkundung in einer Urkunde zusammengefasst (sog. „Investment & Shareholders‘ Agreement“; kurz: „ISHA“).

3. Gesellschaftsvertrag

Der Inhalt bzw. die vorzunehmenden Änderungen des Gesellschaftsvertrages sind durch die umfassenden Regelungen in dem Beteiligungsvertrag überschaubar, aber nicht zu unterschätzen. Neben den gesetzlich zwingenden Vorgaben ist die Interessenlage des VC-Investors maßgeblich und bestimmt daher auch weitestgehend die inhaltlichen Änderungen des Gesellschaftsvertrages. Besonderes Augenmerk sollte aber in jedem Fall auf die Regelungen für den Exit des Kapitalgebers gelegt werden, wie etwa Einziehungs- und Kündigungsregelungen. Weitere Regelungen beispielsweise zu dem Erhalt der Beteiligungsquote, dem Kreis der Gesellschafter und etwaige Informationsrechte sind ratsam, aber von der jeweiligen Interessenlage im Einzelfall abhängig.

Bereitstellung der Beteiligung

Nach Unterzeichnung der Beteiligungsdokumentation folgt die Bereitstellung der Investitionssumme durch den Investor. Im Regelfall ist die Beteiligung in Form einer Kapitalerhöhung strukturiert. Hierbei übernimmt der Investor neu ausgegebene Geschäftsanteile an der Gründergesellschaft zum Nennbetrag und leistet hierfür die vereinbarte Stammeinlage. Zusätzlich leistet der Investor eine Zuzahlung („Agio“) in die Kapitalrücklage der Gesellschaft. Sobald die vereinbarte Einlage der Gesellschaft endgültig und ohne Beschränkungen und Vorbehalte zugeflossen ist und damit die Geschäftsführung der Gesellschaft nach pflichtgemäßem Ermessen über die Einlage verfügen kann, ist die Beteiligung vollzogen. Aus der Einzahlung in die Kapitalrücklage kann das Start-Up nun seinen weiteren Anschub finanzieren.

Fazit

Durch die Beteiligung eines VC-Investors entstehen für das Start-Up häufig neue Entwicklungsmöglichkeiten. Aufgrund der umfangreichen Vertragsdokumentation und der darin vereinbarten Regelungen mit weitreichenden Folgen für das Start-Up, zeigt sich, dass die Beteiligung eines VC-Investors gut vorbereitet sein will.